IPO, Follow On e OPA: Entenda as siglas da oferta pública de ações

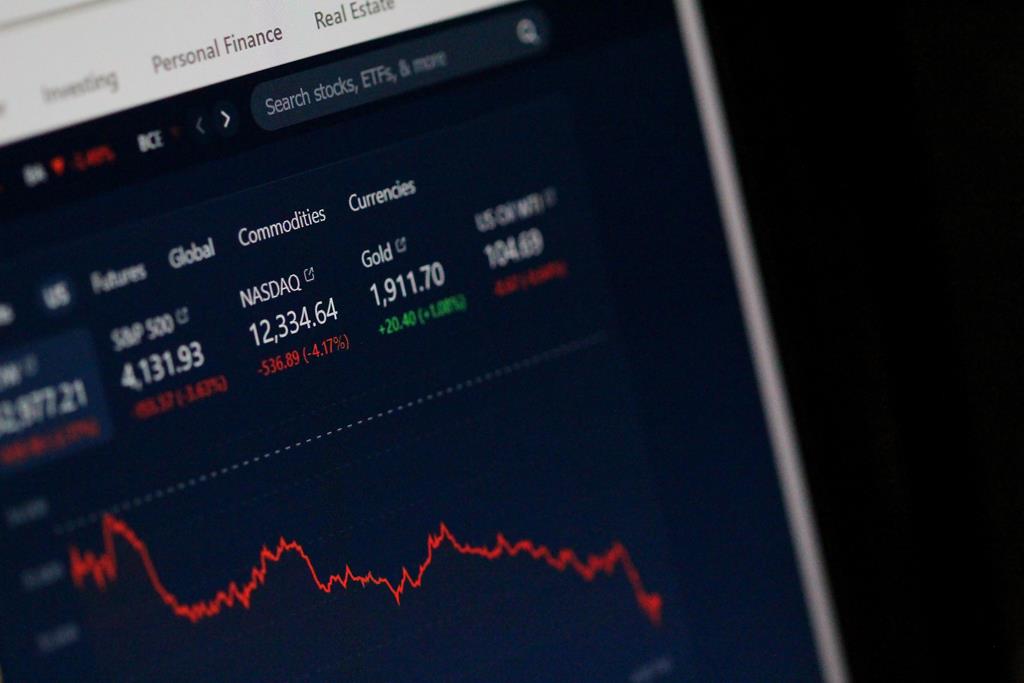

Quem acompanha o mercado da bolsa de valores com certeza já ouviu falar dos IPOs, que marcam a estreia de empresas na Bolsa de Valores e chamam a atenção pela possibilidade de render muito dinheiro aos correntistas e investidores, além de claro, para as empresas. Além dessa sigla, existem também outras que podem gerar dúvidas em quem deseja começar a investir mas ainda têm dificuldades em entender o mercado. Algumas das mais comuns são a IPO, Follow On e OPA.

Entender o que cada um desses termos significa é o primeiro passo para conseguir lucrar muito dinheiro na bolsa de valores, investindo em ações vantajosas e evitando os grandes riscos por meio de análises técnicas e fundamentalistas. Junto, aproveitando momentos propícios no mercado para conseguir retornos maiores e em menos tempo.

Para lhe auxiliar a entender melhor sobre o assunto, separamos um post completo falando mais sobre IPO, Follow On e OPA. Veja a seguir!

O que é IPO?

A sigla IPO é usada para se referir à Initial Public Offering, em tradução livre Oferta Pública Inicial, e representa o evento onde determinada empresa receberá os primeiros sócios por meio de uma oferta de ações ao mercado. A partir do IPO, a empresa se torna uma empresa de capital aberto e suas ações podem ser negociadas na bolsa de valores.

A maioria das empresas que fazem um IPO tendem a ter a maturidade financeira avançada, sendo também empresas com uma grande expectativa de crescimento no mercado.

Quais os tipos de oferta em um IPO?

Hoje, existem dois tipos de ofertas que podem ser oferecidas em IPO para os correntistas, sendo:

Oferta de ações primária

A maioria dos IPOs oferecem ações pelo mercado primário, que nada mais é do que uma oferta de ações novas no mercado, onde todo o dinheiro arrecadado pela venda dessas ações é usado para formar um grande caixa para a empresa, que usará desses ativos para investir e executar planos operacionais.

Essa estratégia é uma ótima forma de aumentar o capital da empresa de forma rápida, e pode ser usado por empresas que já têm capital aberto por meio da subscrição de sócios no processo chamado de Follow On.

Ou seja, todos os acionistas que tinham ações dessa empresa terão o direito de fazer um novo aporte na empresa, com base em sua posição acionária. Em outras palavras, esses acionistas terão o direito preferencial de comprar novas ações que a empresa emitir.

Oferta de ações secundária

Outra possibilidade é a oferta de ações pelo mercado secundário, que acontece quando a empresa não emite novas ações. Ou seja, aqui serão negociadas ações por parte dos acionistas já existentes na empresa.

Normalmente, esse tipo de oferta acontece depois da oferta inicial, mas não impede que possa acontecer também durante o IPO, caso algum sócio queira finalizar seu investimento e vendê-lo na Bolsa de Valores.

Nesse sentido, o IPO não gera caixa para a empresa, já que as negociações são feitas entre os próprios correntistas.

A NotreDame Intermédica, por exemplo, durante o IPO usou 15% de ofertas primeiras, e o restante de ofertas secundárias, que eram ações já existentes detidas pelo fundo Bain Capital.

Qual o objetivo do IPO?

Acesso a capital

Como mencionado antes, o IPO é uma das formas mais comuns que as empresas têm de levantar recursos, mesmo que esse não seja o único objetivo do IPO. Nos casos de ações primárias, todo o dinheiro que os acionistas investem nas ações para comprá-las se transforma em caixa para que a empresa possa usar para crescer e prosperar a longo prazo.

Embora existam outras formas para que as empresas consigam levantar recursos, como por exemplo os empréstimos bancários e receitas geradas pelo seu próprio negócio, a bolsa de valores possui algumas vantagens diferentes.

Isso porque, as ações não possuem vencimento, diferente de um empréstimo bancário, e permite que a empresa possa usar todo o dinheiro arrecadado sem se preocupar com a data de vencimento de parcelas.

Junto, os custos da emissão de ações são relativamente menores do que os juros de financiamentos bancários de créditos, fazendo com que essa se torne uma das opções mais vantajosas para empresas que desejam levantar recursos de forma rápida e mais em conta.

Liquidez

Outro ponto importante que envolve o IPO é a liquidez, que nada mais é do que o termo usado para definir se as ações daquela empresa são fáceis de vender para conseguir lucrar com elas. Quanto maior a liquidez, maior a facilidade de venda das ações.

Essa liquidez tende a aumentar com o IPO por atrair mais investidores, e é uma ótima forma de sócios e empreendedores lucrarem com ações que estão se valorizando a longo prazo.

Imagem

Sempre que uma empresa decide abrir o seu capital, é necessário que ela leve em conta que o nível de transparência terá que ser maior, especialmente no que diz respeito às operações realizadas e seus resultados. Isso porque, a partir do momento que os acionistas investem em parte das empresas, eles devem ter acesso detalhado a tudo o que acontece dentro dela para decidir se vão manter os recursos aplicados ali ou não.

Isso faz com que a imagem da empresa melhore entre os correntistas, já que traz mais credibilidade e reconhecimento público. Como resultado, tende a atrair mais acionistas e lucrar ainda mais.

Todas as empresas podem fazer um IPO?

Para realizar o IPO, a empresa precisa cumprir os requisitos legais e regulatórios, como por exemplo estar em uma sociedade anônima, quando seu capital é dividido em ações, e não em cotas, como no caso das empresas limitadas.

Junto a isso, ainda é necessário seguir à risca todas as exigências em relação a:

- emissão de relatórios financeiros auditados externamente;

- governança corporativa;

- aspectos fiscais;

- conformidade;

- controles internos;

- estrutura societária;

- recursos humanos.

Passo a passo para fazer um IPO

Planejamento e auditoria

O primeiro passo para realizar o IPO é o planejamento para abrir o capital, sendo essa a etapa mais longa de todo o processo. Em média, o IPO chega a levar até 3 anos para de fato se concretizar, especialmente porque é necessário um grande planejamento de todo o processo.

Tudo isso em decorrência da autoria das finanças da empresa, especialmente porque a legislação exige que a empresa apresente três anos de balanços auditados para poder abrir capital.

Caso a empresa já tenha o hábito de auditar os resultados, submetendo-os ao exame minucioso por empresas independentes e especializadas, essa etapa pode ficar mais fácil e durar menos tempo.

No entanto, essa não é a realidade da maioria das empresas brasileiras, e sem que esse processo se concretize, a companhia não poderá abrir capital.

Também durante a fase de planejamento, é necessário que os assessores financeiros definam todas as características da operação, o que envolve o volume de recursos que serão captados, como também o tipo de ações que serão oferecidas ao mercado – ações primárias ou secundárias.

RoadShow

A segunda etapa é a que chamamos de roadshow, que são reuniões onde os profissionais apresentam a empresa e oferta para o mercado. Essas reuniões são feitas pelas instituições financeiras que são responsáveis pela acessorização da operação, e costuma incluir vários analistas financeiros, potenciais investidores e corretores.

O objetivo do encontro é despertar o interesse dos investidores a participar do negócio e comprar as ações, podendo inclusive acontecer fora do país, considerando que os investidores de fora do Brasil são importantes para o mercado de ações brasileiro.

Essa etapa do IPO dura algumas semanas, com a realização de mais de uma reunião diária durante o processo, podendo a chegar a 4 ou 5 reuniões por dia.

Registro e listagem

Feito isso, é necessário cumprir uma série de procedimentos burocráticos para que a empresa possa ter o capital aberto. O primeiro é solicitar o registro de companhia aberta junto à CVM – Comissão De Valores Mobiliários – e a autorização para realizar a venda de ações ao público.

Nessa etapa, a empresa também precisa solicitar a listagem na B3, ou do contrário, não poderá ter suas ações negociadas no pregão. Para isso, é possível escolher em qual segmento de listagem da bolsa de valores a empresa pretende se registrar.

Hoje, existem cinco segmentos diferentes:

- Nível 1;

- Nível 2;

- Novo Mercado;

- Bovespa Mais;

- Bovespa Mais Nível 2.

Cada um desses níveis possuem exigências específicas de governança corporativa do que diz respeito à quantidade e tipo de informações que devem ser divulgadas, estrutura societária e quantidade de ações que permanecem em circulação no mercado etc.

Prospecto

O prospecto é um documento com centenas de páginas, onde a empresa fará a apresentação das informações essenciais, a fim de garantir que o investidor possa entender e conhecer mais da empresa que está abrindo capital. Com isso, o investidor poderá tomar a decisão de investir nas ações de forma mais embasada.

O prospecto normalmente conta com informações como:

- perspectivas;

- planos da empresa;

- história da empresa;

- dados da situação do mercado em que a empresa atua;

- riscos do negócio;

- condições da operação;

- quadro administrativo.

Período de reserva e bookbuilding

Durante os roadshows, dezenas de investidores, incluindo fundos e fundações de previdência, demonstram o interesse em participar de um IPO. Porém, no caso de investidores não institucionais – pessoas físicas -, as ofertas incluem um período de reserva. Esse período nada mais é do que um prazo de dias para que a pessoa possa enviar os pedidos e indicar quantas ações da nova empresa ela gostaria de adquirir. Para isso, é necessário que o investidor tenha conta em uma corretora de valores, já que ela será a responsável por essas negociações.

Outra etapa importante da abertura de capital de uma empresa é o bookbuilding, mecanismo responsável por considerar a quantidade de ações que os investidores institucionais desejam comprar e o seu valor, a fim de estabelecer o preço que cada ação será lançada no mercado.

O bookbuilding permite que a companhia consiga ter uma base de quão bem o mercado recebeu a oferta, e fixa um preço que esteja de acordo com as expectativas gerais dessa oferta.

Esse valor é divulgado na data prevista na documentação, assim como a quantidade de ações que os investidores pessoa física poderão comprar. Em casos de demanda muito alta, é necessário realizar um rateio para todos os investidores.

Dia D: estreia na bolsa de valores

O dia D é o dia em que as ações da empresa começarão a ser negociadas na bolsa de valores. Nessa data, grande parte dos investidores acompanham o desempenho das ações durante o dia para avaliar como o mercado recebeu a operação, e ter uma estimativa de possíveis valorizações ou desvalorizações.

Sempre que as cotações disparam em seu lançamento, é um bom sinal para quem investiu no negócio.

Vale a pena investir em IPOs?

Os investidores que desejam aplicar dinheiro em ações lançadas em um IPO devem analisar cuidadosamente os tipos de investimentos que pretendem fazer e especialmente o cenário da empresa em seu nicho de atuação.

Outra dica é focar em seus objetivos: você deseja lucrar com os dividendos da empresa, adquirir as ações para vender a longo prazo ou está pensando em uma venda mais imediata?

Essas perguntas são importantes porque, o IPO normalmente é um processo feito por uma empresa nova no mercado. Ou seja, se você deseja se tornar sócio e crescer junto com ela, não terá muitos dados para avaliar, já que as informações obrigatórias sobre os 3 últimos anos da empresa no mercado podem não ser o suficiente para analisar como a empresa se comporta em diferentes cenários econômicos.

Além disso, os dados também não mostram como a companhia está em relação às concorrentes, e você deve ficar de olho especialmente se a empresa estiver em um setor no qual grande parte das empresas não estão listadas no pregão. Afinal, quanto menos empresas daquele nicho na bolsa de valores, menos chances de sucesso a nova empresa terá, considerando que o número baixo pode ser um indicativo de pouco sucesso do setor no mercado de ações, embora não seja uma regra.

Nossa dica é sempre acompanhar as análises feitas por especialistas e estudar bastante sobre a bolsa de valores para conseguir identificar oportunidades e riscos. Isso porque, quando você tem conhecimento sobre o mercado das ações, você consegue fazer uma análise mais profunda de mercado com as informações disponibilizadas pela empresa.

Já no caso de investidores que desejam comprar ações no IPO e vendê-las depois de forma rápida, como nos casos de Day Trade, por exemplo, é importante ter um conhecimento mais avançado para não perder dinheiro.

Esses investidores são chamados de flippers, e são caracterizados por investirem em ações no IPO para vendê-las algumas horas depois, no mesmo dia, já que é muito comum que as cotações fiquem maiores no primeiro dia de negociação.

Essa alta acontece porque o mais comum é que a empresa ingresse no mercado de ações no momento em que o mercado está aquecido, fazendo com que os valores aumentem consideravelmente no final do primeiro dia de negociações.

No Brasil, já houve casos em que as ações de uma determinada empresa tiveram uma valorização de mais de 20% no primeiro dia. Isso quer dizer que se uma ação foi apresentada ao público por R$20,00 no início do dia D, os investidores conseguiram vendê-las por R$24,00 no final do dia. Se pensarmos em grandes lotes de ações, como por exemplo, 100 ações, o lucro seria de aproximadamente R$400.

Para investidores com mais recursos que apostaram em quantidades maiores de ações, seria possível lucrar até R$4 mil em um único dia.

Como participar de um IPO?

Se você já decidiu que deseja participar de um IPO, é importante seguir um passo a passo estruturado. Vale lembrar que antes de mais nada, você deve ter conhecimento na bolsa de valores, evitando grandes perdas especialmente no início.

Passo 1 – Abra a conta em uma corretora

O primeiro passo é abrir uma conta em uma corretora de valores, caso você ainda não tenha uma. A corretora de valores é a empresa autorizada para atuar na bolsa e fazer as intermediações entre os investidores e as ações em questão. No caso do IPO, é necessário escolher uma corretora que esteja envolvida nos processos de distribuição da abertura de capital específica que você deseja participar.

Passo 2 – Escolha empresa na qual você deseja investir

Caso você ainda não tenha escolhido a empresa em que deseja investir antes de escolher a corretora, fique de olho em quais são as empresas que estão abrindo o capital e veja em qual delas a sua corretora fará a distribuição de IPO.

Lembre-se que sempre depois de escolher a empresa, fazer uma análise rigorosa das perspectivas do negócio e ler detalhadamente as informações sobre cada uma das ações.

Passo 3 – Faça o pedido de reserva

O próximo passo é realizar o pedido de reserva das ações que você escolheu. Para isso, você deve solicitar os documentos específicos na sua corretora, onde você deverá indicar o volume financeiro que deseja investir, e qual o valor de cada uma das ações.

Esse e os outros documentos necessários de acordo com a solicitação de cada corretora devem ser enviados para a empresa para análise. Dependendo da situação, alguns investidores devem depositar garantias para assegurar a participação no IPO.

Passo 4 – Faça o pagamento

Depois que o processo de bookbuilding for finalizado, você ficará sabendo o preço final das ações e o número exato que conseguirá adquirir, de acordo com as informações da própria empresa que está em processo de abertura de capital.

Apenas após essas informações você deverá enviar os recursos para a corretora, a fim de concretizar o pagamento da compra das ações.

Passo 5 – Fique de olho no início das negociações

Quando o pregão da B3 abrir, as ações começarão a ser negociadas. Fique de olho para avaliar as cotações e desempenho e analise a performance da empresa para decidir se você ficará com as ações ou venderá no mesmo dia.

Quais as desvantagens de fazer um IPO?

Para as empresas

No início do artigo, nós falamos mais sobre algumas vantagens de realizar um IPO, como melhora da imagem no mercado, aumento rápido de capital e aumento da liquidez. No entanto, existem algumas desvantagens que as empresas devem ficar de olho antes de abrir capital e então colocar na balança se vale ou não apenas fazer um IPO.

Uma das principais desvantagens é a perda do controle da empresa para sócios majoritários. Por exemplo, o fundador da empresa pode acabar perdendo algumas ações, e pode ser afastado da sua administração pela maioria. Em outros casos, apenas o aumento do número de sócios é suficiente para que o fundador da empresa e sócio majoritário perca o controle sobre a sua empresa.

Outro grande problema é que, ao abrir capital, as empresas aumentam suas responsabilidades e suas ações ficam mais notórias publicamente falando. Isso faz com que qualquer conduta equivocada possa impactar negativamente o mercado financeiro e resultar em perdas muito grandes.

Isso inclui também o acesso dos fornecedores a relatórios financeiros das empresas, que se tornam públicos depois do IPO. Ou seja: todos os fornecedores poderão ter acesso às informações financeiras da empresa, podendo dificultar ou não realizar a venda com base nessas informações, além de também poder aumentar o preço.

Além disso tudo, também é necessário levar em conta que todas as empresas de capital aberto estão sujeitas à vigia pública. Ou seja, várias ações e atividades da empresa podem ser reguladas pela Comissão de Valores Mobiliários.

Para investidores

Do ponto de vista do investidor, o IPO é um pouco arriscado, especialmente se levarmos em conta que aquela empresa nunca foi negociada antes do mercado de ações. Ou seja, há, de certa forma, um desconhecimento quanto a sua precificação e maneira em que ela será recebida por outros investidores.

Afinal, não podemos esquecer que os responsáveis por precificar uma empresa é o próprio mercado, já que durante as negociações a lei de oferta e demanda faz com que os preços subam e caiam o tempo todo. Esse preço só é determinado pela própria companhia no caso da OPA.

Outro fator a se considerar é que a abertura de capital das empresas normalmente acontecem em momentos de grande aquecimento do mercado, quando os investidores estão mais suscetíveis a aceitar ofertas menos vantajosas para que o caixa da empresa aumente rapidamente.

IPO, Follow On e OPA: qual a diferença entre eles?

Embora nós tenhamos falado sobre cada um deles ao longo do artigo, para que fique mais fácil entender a diferença e saber exatamente a diferença entre IPO, Follow On e OPA em tópicos separados.

IPO

O IPO é a oferta inicial de uma empresa quando ela ingressa na bolsa de valores, tornando-se uma empresa de capital aberto. Ou seja, essa empresa passa a ter ações disponíveis para compra dentro da bolsa de valores para ampliar seu negócio, levantar capital e investir a longo prazo no sucesso da organização.

OPA

OPA é a sigla usada para se referir a Oferta Pública de Aquisição, que acontece quando uma empresa deseja sair do mercado de capitais. Para isso, o acionista majoritário realiza uma OPA de uma quantidade específica de ações, com prazo e preço determinado, seguindo certas condições já estabelecidas.

Para realizar essa oferta, o empresário deverá usar um valor determinado por uma empresa externa que seja especialista na área, de acordo com a CVM. Essa empresa especialista fará uma análise de 3 fatores principais:

- preço médio da ação nos últimos 12 meses;

- fluxos de caixa futuros;

- patrimônio líquido por ação.

Assim que o preço for estabelecido, pelo menos 2 terços dos acionistas precisam aprovar o valor. Se 10% ou mais discordar, é necessário realizar uma assembleia para uma nova apresentação de valores.

Follow On

Como mencionado há alguns parágrafos, o follow on é a estratégia usada para empresas de capital aberto que querem emitir novas ações, assim como acontece no IPO. A diferença é que o IPO acontece quando a empresa está ingressando no mercado de ações, enquanto o Follow On acontece quando a empresa já tem capital aberto.

Assim como o IPO, essa estratégia também tem o objetivo de alavancar o capital da empresa a fim de investir em novos projetos. A diferença é que no Follow On, a empresa pode optar por oferecer essas novas ações a acionistas e investidores específicos.

Depois de aprender a diferença entre IPO, Follow On e OPA, e aprender mais sobre como acontece a inserção de novas empresas na bolsa de valores, não deixe de estudar mais sobre o assunto antes de começar a investir. Afinal, a bolsa de valores pode dar grandes lucros para investidores que entendem a oscilação do mercado e sabem analisar as cotações a curto, médio e longo prazo.

Curso de Introdução à Bolsa de Valores Grátis

O Curso Grátis de Introdução à Bolsa de Valores é um curso totalmente gratuito para qualificação de investidores que estão em busca de conhecimento para fazer qualquer aplicação financeira, indo desde a caderneta de poupança à aplicação em ações. Um dos pilares do curso é mostrar ao aluno que o aumento do capital não deve ser a causa e sim a consequência de um criterioso estudo de todos os fatores que podem afetar a rentabilidade das suas aplicações. Em outras palavras, este curso tem como objetivo mostrar a importância da educação financeira para o aumento do seu capital, medido pelo valor do seu patrimônio em ações, imóveis, renda fixa etc.

Ao final deste curso de introdução à bolsa de valores você estará pronto para iniciar seus investimentos em ações de forma segura, pois aprenderá tópicos como:

- O que é uma bolsa de valores;

- O que é uma ação;

- Tipos de ofertas públicas de ações;

- Direitos e benefícios do acionista;

- Como analisar os indicadores e tendências de mercado;

- e muito mais.

Stories

Posts Recentes

- Vale a pena fazer curso online gratuito com certificado? Descubra!

- A partir ou apartir? Aprenda a diferença e use corretamente!

- O Impacto da Inteligência Artificial no Ensino de Idiomas

- Como escolher o curso online ideal para seu perfil profissional

- Jiló ou giló? Veja o que dizem os dicionários

- Como adicionar certificados gratuitos ao seu currículo de forma estratégica

- Poder ou Puder? Tire suas Dúvidas com Este Guia Definitivo

- Top 10 profissões que devem ser as mais desejadas em 2026

- Entenda a raridade da nota de R$200, a qual é mais escassa que a de R$1

- Conheça 15 palavras que muitos brasileiros ainda erram ao falar ou escrever

- Trás ou Traz: Aprenda a usar Corretamente de uma vez por todas

- 4 Moedas Comemorativas de R$1 que Juntas Podem Valer mais de R$13 Mil